No te pierdas nuestros contenidos

SuscribirmeEs habitual que grupos familiares realicen operaciones consistentes en la aportación de sus participaciones en empresas operativas a entidades holdings.

Estas operaciones se pueden beneficiar del régimen de neutralidad fiscal previsto en el Capítulo VII del Título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (IS) en la medida que cumplan la definición de canje de valores o de la aportación no dineraria especial y que no tengan como principal objetivo el fraude o la evasión fiscal.

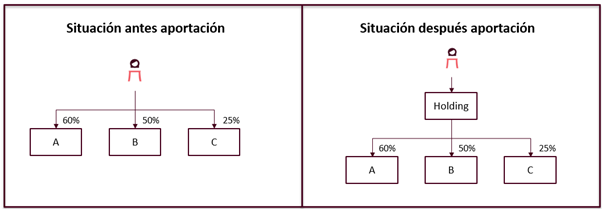

En el siguiente cuadro se puede apreciar de una forma gráfica uno de los supuestos a los que nos estamos refiriendo.

En muchas ocasiones dichas operaciones se realizan con la finalidad de centralizar la tesorería generada por las empresas aportadas y así generar un centro estable para el trasvase de liquidez de unas empresas a otras, centralizar la toma de determinadas decisiones estratégicas, acometer nuevas inversiones a través de la entidad holding, evitar la dispersión accionarial con la entrada de nuevas generaciones familiares.

Desde hace algunos años la inspección de los tributos ha realizado campañas de revisión de estas operaciones, de las que se han derivado algunas actas de inspección, por considerar que su finalidad era exclusivamente fiscal y sin que concurrieran motivos económicos válidos. En ellas la inspección considera que el único objetivo que se persigue con estas operaciones es obtener una ventaja fiscal dado que la persona física evita la tributación en su Impuesto sobre la Renta de las Personas Físicas (IRPF) por los dividendos distribuidos o por la ganancia derivada de transmisión de las participaciones en las entidades aportadas. En estos casos, la práctica más generalizada por parte de la inspección ha consistido en negar la aplicación del régimen especial de diferimiento y exigir a la persona física la tributación en el IRPF por la totalidad de ganancia puesta de manifiesto en el ejercicio en que se realizó la aportación de las participaciones a la entidad holding.

No obstante, a mediados de 2023, la Dirección General de Tributos (DGT) publicó la resolución vinculante V2214-23 en la que se ponía en duda dicha práctica administrativa. La DGT afirmaba que, si la inspección considera que debe regularizarse una determinada operación por tener como objetivo principal el fraude o la evasión fiscal, la regularización no puede consistir en eliminar el régimen de diferimiento de las rentas puestas de manifiesto en la operación, sino que debe centrarse en eliminar los efectos de la ventaja fiscal perseguida. La aplicación de esta consulta debería llevar a regularizar exclusivamente la ventaja fiscal obtenida y que, en la mayoría de los casos, deriva de la no tributación por los dividendos distribuidos. A raíz de esta consulta surgía la duda sobre cómo deben regularizarse estas operaciones si la sociedad ha repartido solo una parte de los dividendos o, incluso, si no se ha producido ningún reparto de estos.

Recientemente el Tribunal Económico-Administrativo Central (TEAC) ha publicado cuatro resoluciones de fecha 22 de abril y 27 de mayo (06448/2022, 06452/2022, 06513/2022 y 06550/2022) en las que se analiza precisamente esta circunstancia así como el criterio que se desprende de la consulta de la DGT V2214-23. Debe advertirse que ambas resoluciones constituyen criterio reiterado del TEAC y, por tanto, vincularán a la administración tributaria (artículo 239.8 de Ley 58/2003, de 17 de diciembre, General Tributaria).

El supuesto de hecho coincide con el puesto de manifiesto a lo largo de este post. Una persona física aportó en 2017 las participaciones en una entidad operativa a una entidad holding familiar y, al poco tiempo, en los ejercicios 2018 y 2019, se produjeron dos repartos de dividendos a favor de la entidad holding. La inspección consideró que dicha operación no poseía motivos económicos válidos dado que la aportación no había contribuido a la racionalización o reestructuración de las actividades de la sociedad operativa aportada y que la actividad realizada por la entidad holding después de la aportación no difería de la realizada con anterioridad por la persona física. A tal efecto la inspección señaló que la mayoría de los fondos obtenidos por la entidad holding se habían invertido en activos no afectos a la actividad económica.

La inspección consideró que la ventaja fiscal obtenida se encontraba en los dividendos que, después de la aportación, había percibido la entidad holding y quedaron exentos de tributación por aplicación de lo previsto en el artículo 21 de la Ley del IS. Según la inspección esta circunstancia constituía la prueba del fraude y de la evasión fiscal. La inspección negó la aplicación del régimen especial y exigió, en el año 2017 en el que se realizó la aportación, la tributación por la plusvalía derivada de la transmisión de las participaciones (la plusvalía ascendía a 25,5M€).

Por su parte el TEAC coincide con el criterio de la inspección en relación con la concurrencia de fraude o evasión fiscal en la operación realizada. Asimismo, cuestiona el criterio interpretativo manifestado por la DGT en la consulta V2214-23 y afirma que puede haber casos en los que la ventaja fiscal sí puede alcanzar al diferimiento de las rentas puestas de manifiesto con ocasión de la operación. Según el TEAC la actual redacción del artículo 89.2 de la Ley del IS “introdujo, como novedad, con respecto a la anteriormente vigente (…) la posibilidad de determinar una inaplicación parcial del Régimen FEAC, pero en modo alguno cabe concluir que no permita una eliminación total de los efectos vinculados a su aplicación si las circunstancias del caso así lo ameritan, llegando, también al referido diferimiento de la tributación de las rentas producido al realizarse la operación, siempre que ello sea necesario para eliminar las consecuencias del abuso que se ha acreditado”.

No obstante, en relación con la regularización de la operación de esta concreta aportación, el TEAC discrepa del criterio seguido por la inspección dado que considera que no puede exigirse, en el año de la aportación, la tributación derivada de la total plusvalía puesta de manifiesto por la transmisión de las participaciones en la entidad holding. La regularización de la plusvalía en sede de la persona física debe realizarse, a juicio del TEAC, a medida que la entidad holding vaya percibiendo dividendos de la entidad operativa con cargo a reservas generadas con anterioridad a la aportación.

A tal efecto se realizan las siguientes afirmaciones:

- “Por lo tanto, el fraude o la evasión fiscal, aunque pueda considerarse ya preparado, tan sólo se ha producido o materializado de un modo parcial (…)”.

- “ las correcciones del abuso a practicar, (…), a medida que el socio persona física, vaya logrando, de forma indirecta a través de la holding, la disposición de los beneficios de la entidad operativa (recordemos, los acumulados en esta durante el tiempo de tenencia de sus títulos por la persona física hasta el momento en que se aportaron a la holding) deben venir de la aplicación de lo dispuesto en el artículo 37.1 d) de la LIPRF, aplicado, en coordinación con el artículo 14.2 d) de la LIRPF (operaciones a plazos) a medida que vaya obteniendo, a través de la holding, la disponibilidad de esos beneficios (…) “

- "… no se cuestiona el pleno efecto de la estructura creada sobre los beneficios que la operativa pueda generar en el futuro, de modo que lo que venimos describiendo afectará sólo a los beneficios previos a la aportación a la holding”.

Se abren muchos interrogantes sobre la regularización que puede llevar a cabo la inspección siguiendo el criterio del TEAC, sobre cuestiones que no están expresamente resueltas en estas resoluciones. Entre otras pueden señalarse las siguientes:

- De la resolución del TEAC parece que la persona física no debería soportar tributación por los dividendos que se distribuyan con cargo a beneficios generados con posterioridad a la aportación. ¿Qué efectos tiene ello? ¿Qué criterio de imputación deberá seguirse ante una distribución de dividendos en la que no se detalle con cargo a qué beneficios se reparte?

- ¿Qué sucede si la sociedad operativa distribuye dividendos a la entidad holding con cargo a beneficios generados con anterioridad a la aportación, la persona física tributa por la parte de la plusvalía correspondiente en su IRPF y, posteriormente, la entidad holding opta por repartir prima o reducir capital a favor de la persona física? ¿Podemos practicar ajustes para evitar sobreimposiciones en la persona física o se produce una nueva tributación?

- Si se califica la operación como abusiva, ¿deberá regularizarse la parte de renta diferida en el IRPF que corresponda a los dividendos que acuerde repartir la sociedad operativa con cargo a reservas generadas en años anteriores a la aportación? ¿Ello es así, incluso si el destino de los fondos obtenidos por la entidad holding sea la reinversión en elementos afectos a la actividad empresarial?

- ¿Tiene alguna incidencia en la regularización el hecho que, en años posteriores, cuando todavía no se ha producido el reparto de todas las reservas generadas con anterioridad a la aportación, se produzca el fallecimiento del socio?

- ¿Cómo opera el instituto de la prescripción en estos escenarios?

Desde CUATRECASAS estamos analizando todas las cuestiones que podrían derivarse del criterio interpretativo novedoso del TEAC.

No te pierdas nuestros contenidos

Suscribirme